Razkritja in obvladovanje tveganj

Tveganje opredeljujemo kot grožnjo oziroma možnost, da bo neki dogodek pozitivno ali negativno vplival na našo sposobnost doseganja strateških ciljev. Upravljanje tveganj je zato pomemben del korporativnega upravljanja Skupine Triglav, vseh poslovnih procesov in zavesti ter delovnih usmeritev zaposlenih.

Sistem upravljanja tveganj je sestavljen iz:

- jasne organizacijske strukture funkcij in odborov, ki se ukvarjajo s sistemom upravljanja tveganj, ter

- dobro opredeljenih pristojnosti in pooblastil, povezanih z upravljanjem tveganj.

Upravljanje tveganj je integrirano v celoten poslovni proces Skupine Triglav. Usklajeno je s strategijo Skupine Triglav in sodi med aktivnosti, ki omogočajo doseganje njenih strateških ciljev. Integrirani sistem upravljanja tveganj zagotavlja, da ažurno prepoznavamo značilna obstoječa in pojavljajoča se tveganja, jih ustrezno merimo, obvladujemo, nadziramo in spremljamo.

Notranje kontrole so usmeritve in postopki, ki jih je Zavarovalnica Triglav kot matična družba Skupine vzpostavila in jih izvaja na vseh ravneh, da bi obvladovala tveganja, ki so povezana z računovodskim poročanjem. Namen notranje kontrole je zagotoviti zanesljivost računovodskega poročanja in skladnost z veljavnimi zakoni ter drugimi zunanjimi in notranjimi predpisi.

Računovodsko kontroliranje temelji na načelih resničnosti in ustrezne delitve odgovornosti, na kontroli izvajanja poslov, ažurnosti evidenc, skladnosti stanja v poslovnih knjigah z dejanskim stanjem, ločenosti evidence od izvajanja poslov, strokovnosti računovodij ter njihove neodvisnosti. Računovodske kontrole so tesno povezane s kontrolami na področju informacijskih tehnologij, ki med drugim zagotavljajo omejitve in nadzor dostopov do podatkov ter aplikacij in popolnost ter točnost zajemanja in obdelovanja podatkov. Tveganja, vezana na konsolidirane računovodske izkaze Skupine Triglav, obvladujemo z usmerjanjem in nadzorovanjem izvajanja aktivnosti v okviru računovodske funkcije v odvisnih družbah ter z revizijo letnih računovodskih izkazov vseh odvisnih družb, ki sestavljajo Skupino Triglav. Notranje kontrole povečujemo z uvajanjem poenotenih informacijskih sistemov v odvisnih družbah.

Ustreznost vzpostavitve in delovanja notranjih kontrol v okviru informacijskih sistemov vsako leto preverjajo strokovnjaki s področja informacijskih tehnologij v okviru redne letne revizije računovodskih izkazov. Revizijo računovodskih izkazov obvladujoče družbe in konsolidiranih računovodskih izkazov Skupine Triglav izvaja revizijska družba Ernst & Young Revizija, poslovno svetovanje, d.o.o., Ljubljana. Zunanji revizor v okviru revizije računovodskih izkazov o svojih ugotovitvah poroča Upravi, Nadzornemu svetu in Revizijski komisiji Nadzornega sveta. Posli Zavarovalnice Triglav z revizijsko družbo in posli družb v Skupini Triglav s posameznimi revizijskimi družbami so predstavljeni v pojasnilih k računovodskim izkazom v poglavju 5.3.

Upravljanje kapitala je v Zavarovalnici kontinuiran proces, ki omogoča sprejemanje poslovnih odločitev, ki prinašajo konkurenčne prednosti in ohranjanje uspešnega poslovnega modela ter tržnega položaja na dolgi rok. Zavarovalnica s kapitalom upravlja centralizirano na ravni Skupine Triglav tako, da prek koncentracije kapitala v nadrejeni družbi zagotavlja optimalno ter stroškovno učinkovito alokacijo in porabo kapitala.

V skladu z veljavno zakonodajo smo v preteklem letu redno izračunavali znesek razpoložljivega kapitala za pokrivanje zakonsko predpisane kapitalske zahteve na ravni posameznih zavarovalnic v Skupini. Vzporedno smo spremljali tudi kapitalsko ustreznost po modelu bonitetne agencije S&P in po metodologiji Direktive 2009/38/ES (Solventnost II), ki je bila v slovenskem prostoru tudi uradno uveljavljena z ZZavar-1 s 1. 1. 2016. Različna merjenja kapitalske ustreznosti nam zagotavljajo varnost poslovanja, dodatno pa so uporabne kot osnova za optimiziranje poslovanja ter aktivno upravljanje in alokacijo kapitala, ki poteka skladno s strateškimi cilji in interesi lastnikov oziroma vsemi deležniki poslovanja.

Zavarovalnica Triglav je zakonske zahteve po kapitalski ustreznosti izpolnjevala skozi vse leto 2015, enako velja za pretekla leta.

| in EUR | ||||

2015 | 2014 | |||

Zavarovalnica Triglav | Premoženjska zavarovanja | Življenjska zavarovanja | Premoženjska zavarovanja | Življenjska zavarovanja |

| Temeljni kapital | 281.398.554 | 88.601.674 | 314.788.018 | 89.761.437 |

| Zajamčeni kapital | 22.423.995 | 17.285.264 | 23.304.496 | 16.974.624 |

| Razpoložljivi kapital | 211.784.907 | 88.358.345 | 267.447.222 | 97.155.227 |

| Zahtevani minimalni kapital | 67.271.984 | 51.855.791 | 69.913.487 | 50.923.871 |

| Presežek razpoložljivega kapitala | 144.512.923 | 36.502.554 | 197.533.735 | 46.231.356 |

| Pokritost zahtevanega minimalnega kapitala z razpoložljivim kapitalom (v %) | 315 | 170 | 383 | 191 |

Na obseg razpoložljivega kapitala zavarovalnic Skupine Triglav, zlasti na njegovo nihanje, vpliva več dejavnikov. Med njimi so struktura in narava storitev, premijski volumen, sredstva in obveznosti, tržne obrestne mere ter drugi parametri na kapitalskih trgih. Zavarovalnice Skupine Triglav redno spremljajo svojo kapitalsko ustreznost in vzdržujejo določen presežek razpoložljivega kapitala nad kapitalsko zahtevo za vzdrževanje osnovne dejavnosti ter pokrivanje potencialnih izgub. Presežek jim zagotavlja zaščito pred izgubami zaradi nepredvidenih neugodnih dogodkov. Poleg tekoče kapitalske ustreznosti spremljamo tudi izpolnjevanje načrtovanih ravni kapitala in kapitalske ustreznosti, s čimer sledimo učinkom okolja na kapitalsko ustreznost in zagotavljamo optimalno alokacijo kapitala posameznih zavarovalnic v Skupini Triglav.

Za oceno solventnostnih potreb redno spremljamo tudi pokritost zavarovalno-tehničnih rezervacij s sredstvi posameznih zavarovalnic v Skupini. Pri sprejemanju odločitev o upravljanju kapitala upoštevamo tudi kapitalske modele, na podlagi katerih pridobivamo bonitetne ocene. Kapitalsko ustreznost Skupine Triglav presojata bonitetni agenciji S&P in A.M. Best. Na dan 31. 12. 2015 je imela Zavarovalnica Triglav oceno »A-» (odlično) s pozitivno srednjeročno napovedjo.

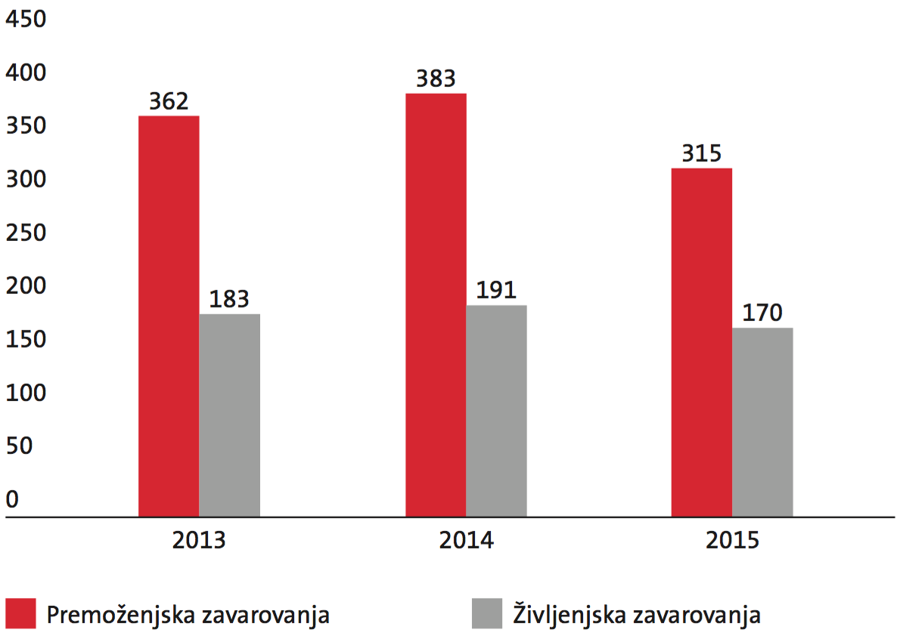

Indeks pokritosti zahtevanega minimalnega kapitala z razpoložljivim kapitalom za Zavarovalnico Triglav, d.d.

Na področju premoženjskih zavarovanj je 31. 12. 2015 Zavarovalnica Triglav, d.d., dosegla indeks pokritosti minimalnega zahtevanega kapitala z razpoložljivim kapitalom v višini 315 odstotkov (31. 12. 2014 je bil indeks pokritosti 383 odstotkov). Na področju življenjskih zavarovanj je indeks pokritosti na isti dan dosegal višino 170 odstotkov (31. 12. 2014 je bil 191).

Razlogi za znižanje kazalnika kapitalske ustreznosti za premoženjska zavarovanja so v letu 2015 glede na predhodno leto predvsem znižanje razpoložljivega kapitala zaradi izplačila dividend (50,4 milijona evrov), znižanje vrednosti podrejenega dolga oziroma izboljšanje strukture v smeri prvovrstnega kapitala (8,6 milijona evrov) in povečanje vrednosti naložb v odvisnih družbah (14,2 milijona evrov). Višina podrejenega dolga se je zmanjšala zaradi diskontiranja in odkupa od investitorjev. Minimalni kapital se je glede na predhodno leto nekoliko znižal, predvsem zaradi znižanja čistih škodnih rezervacij za 3,8 odstotka.

Pri kazalniku za življenjska zavarovanja se v letu 2015 glede na predhodno leto prav tako zniža razpoložljivi kapital iz naslova izplačila dividend (6,4 milijona evrov) in podrejenega dolga (4,0 milijona evrov) ter dodatnega nakupa delnic odvisne družbe (3,7 milijona evrov). Minimalni kapital za življenjska zavarovanja pa se poveča za 1,83 odstotka, kar je predvsem posledica zvišanja rezervacij za življenjska zavarovanja.

Zavarovalnica je vzporedno spremljala tudi kapitalsko ustreznost po metodologiji Solventnosti II, ki se razlikuje od dosedanjega načina v sami metodologiji merjenja kapitala in kapitalske ustreznosti ter tudi v sistemu upravljanja Zavarovalnice. Kapitalske zahteve po Solventnosti II odražajo raven tveganj, ki se jim Zavarovalnica izpostavlja. Po Solventnosti II merimo dve kapitalski zahtevi, solventnostne kapitalske zahteve (SCR) in minimalne kapitalske zahteve (MCR). Za kritje teh kapitalskih zahtev je primeren razpoložljivi (ekonomski) kapital, ki predstavlja razliko med tržno vrednostjo sredstev in tržno vrednostjo obveznosti. Pomemben vpliv na strani obveznosti v bilanci stanja za izračun kapitalske ustreznosti ima tako imenovana tržna vrednost zavarovalno-tehničnih rezervacij, ki jo sestavljata najboljša ocena bodočih zavarovalnih obveznosti in dodatek za tveganje. Bilanca stanja za potrebe Solventnosti II se prevrednoti na tržnokonsistentni način in posledično regulatorna bilanca ni enaka bilanci po MSRP.

Spodnja tabela prikazuje nerevidirano trenutno najboljšo oceno količnika solventnosti po zahtevah direktive Solventnost II na dan 30.9.2015, glede na v času izračuna znane metodološke zahteve.

Skupina Triglav | Zavarovalnica Triglav | |||

| 30. 9. 2015 | 31. 12. 2014 | 30. 9. 2015 | 31. 12. 2014 |

| Količnik solventnosti (v %)* | 300 | 298 | 367 | 323 |

* Po metodologiji Solventnosti II se kapitalske zahteve izračunavajo redno le na letni ravni. Tabela je nerevidirana.

Analiza prehoda merjenja kapitalske ustreznosti s Solventnosti I na Solventnost II pokaže ustrezno povečanje razpoložljivega kapitala tako v letu 2014 kakor v prvih 9 mesecih leta 2015, tako na ravni Skupine Triglav kot Zavarovalnice Triglav. Generiranje dodane vrednosti oziroma ekonomske vrednosti kapitala izhaja iz ustreznega obvladovanja tveganj v osnovnih - zavarovalnih - poslih (povečanje najboljše ocene zavarovalno-tehničnih rezervacij in povečanje vrednosti naložb).

Solventnost II s svojim tržnim konceptom vrednotenja sredstev in obveznosti v negotovih makroekonomskih okoliščinah vnaša pričakovano večjo variabilnost v neto vrednosti finančnih institucij oziroma kapitalu.

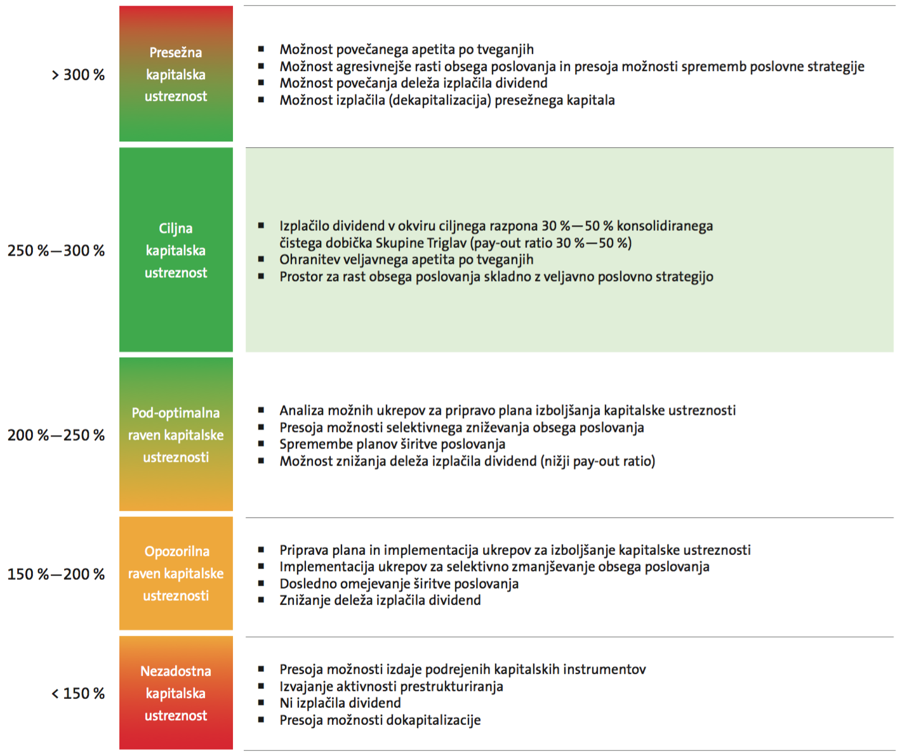

Zavarovalnica je zaradi zagotavljanja celovitega in učinkovitega pristopa k upravljanju kapitala po uveljavitvi Solventnosti II oblikovala kriterije upravljanja s kapitalom, ki izhajajo iz regulatornih zahtev, zahtev potrebnega ekonomskega kapitala, zahtev bonitetnih agencij, dobrih praks tujih zavarovalnic in upoštevanja poslovno-organizacijske strukture ter specifik makroekonomskega in političnega okolja, v katerem Skupina posluje. Upoštevaje ciljno donosnost kapitala lastnikov, planiran obseg poslovanja in z njim povezane predvidene potrebe po kapitalu na slovenskem in strateških trgih ter izkušnje in smernice zavarovalniškega sektorja, je Zavarovalnica opredelila tudi kriterije dividendne politike in smernice na področju upravljanja s kapitalom, vključno z naborom aktivnosti za zagotavljanje potrebne kapitalske moči.

Strateške cilje upravljanja s kapitalom in kriterije dividendne politike prikazuje naslednja slika:

Zavarovalna tveganja Skupina prevzema v vseh zavarovalnih družbah pri sklepanju poslov, ki predstavljajo njeno osnovno dejavnost. Temeljni cilj upravljanja zavarovalnih tveganj je doseganje oziroma ohranjanje takšne velikosti in kakovosti portfelja, ki zagotavlja stabilno in varno poslovanje ob hkratnem maksimiranju donosnosti. Zavarovalnica tako pri upravljanju zavarovalnih tveganj kot pri preostalih tveganjih stremi k optimalnemu upravljanju razmerja med prevzetimi tveganji in ustvarjenim donosom (razlika med koristmi ter stroškovnim vidikom ukrepov obvladovanja tveganj), zato definira meje želenega prevzemanja tveganj, ki upoštevajo:

- dolgoročne strateške usmeritve v skladu s Strategijo in

- poslovnofinančne načrte, potrjene s strani organov upravljanja.

Zavarovalne posle izvajamo s štirimi ključnimi procesi, prek katerih spremljamo, ocenjujemo in uravnavamo zavarovalna tveganja: razvoj produktov, sprejem v zavarovanje, prenos zavarovalnega tveganja, reševanje škod. Meje želenega prevzemanja tveganj se upoštevajo v procesu razvoja produktov s postavljanjem kriterijev za sprejem v zavarovanje in višino premije. Za aktivno upravljanje zavarovalnega tveganja, povezanega s sprejemom v zavarovanje, nosijo glavno odgovornost poslovna področja, ki izvajajo osnovni posel. Jasna struktura pristojnosti in pooblastil vključuje razmejitev delovnih nalog, limite za sprejem v zavarovanje ter sistem pooblastil. Za obvladovanje zavarovalnih tveganj uporabljamo tudi niz aktuarskih tehnik. Redno spremljamo rezultate poslovanja, pregledujemo ustreznost zavarovalno-tehničnih rezervacij in optimiziramo svojo pozavarovalno zaščito. Temeljno orodje za upravljanje zavarovalnih tveganj je torej kakovosten proces sprejemanja tveganj, ki omogoča prevzemanje zgolj primernih tveganj. Pozavarovanje je eno glavnih orodij za obvladovanje zavarovalnega tveganja v pogledu prenosa tveganj. Vsakoletni program načrtovanega pozavarovanja vsebuje izračunane lastne deleže po posameznih zavarovalnih vrstah, na podlagi lastnih deležev izdelano tabelo maksimalnega kritja ter postopke, osnove in merila za ugotavljanje največje verjetne škode za posamezne zavarovane nevarnosti. Pomemben dejavnik izbire pozavarovateljev je njihova bonitetna ocena. Z reševanjem in plačevanjem škod zavarovancem Skupina Triglav izvaja obveznost do zavarovancev. Zavarovalnica teži k hitremu reševanju in izplačilu škod, da strankam, ki so doživele škodni primer, zagotavlja finančno varnost. Hkrati Zavarovalnica teži k stabilnemu poslovanju in nadzoru nad škodnim dogajanjem, kar vključuje ugotavljanje ustreznih temeljev škodnih zahtevkov in nadzor nad ustreznimi višinami škodnih zahtevkov. Zavarovalnica ima vzpostavljene postopke, da so škode obdelane in ocenjene proporcionalno glede na znesek, naravo in kompleksnost. Sem spada tudi ocena še neprijavljenih škod.

Apetit po tveganjih podaja raven tveganj oziroma raven potencialnih izgub, ki izvirajo iz zavarovalnih tveganj, ki jih je Zavarovalnica med poslovanjem še pripravljena sprejeti, da bi dosegla zastavljene poslovne in strateške cilje. Zavarovalnica zavarovalna tveganja upravlja z ustreznimi postopki, razmejitvami in pooblastili.

Vsaka oblika zavarovanja prinaša specifična tveganja, ki jih Skupina Triglav ustrezno prepoznava in obvladuje. V okviru direktnih poslov zavarovanj se Zavarovalnica sooča predvsem s klasičnimi zavarovalniškimi tveganji, ki jih delimo na:

- zavarovalna tveganja premoženjskih zavarovanj,

- zavarovalna tveganja življenjskih zavarovanj.

V nadaljevanju ločeno obravnavamo obe vrsti zavarovanja.

Zavarovalna tveganja premoženjskih zavarovanj

Zavarovalna tveganja premoženjskih zavarovanj vključujejo premijsko tveganje, tveganje rezervacij, tveganje katastrof za premoženjska zavarovanja, tveganje odstopov in tveganja, povezana z obsegom novega posla, tveganja, povezana z razvojem produktov, tveganja, povezana s procesom prevzema rizikov v zavarovanje, tveganje stroškov, tveganja zunanjega makroekonomskega okolja in tveganje reševanja škod. Ker v Skupini Triglav delujeta tudi pozavarovalnica Triglav Re, d.d., in zdravstvena zavarovalnica Triglav, Zdravstvena zavarovalnica, d.d, se v kategorijo premoženjskih zavarovanj uvrščajo tudi tveganja, povezana s izvajanjem aktivnih pozavarovalnih poslov, in tveganja, povezana z zdravstvenimi zavarovanji.

Premijsko tveganje je tveganje, da bo obračunana zavarovalna premija premajhna za obveznosti, ki bodo nastale s sklenitvijo zavarovanj. Kvantitativno ga spremljamo s kombiniranimi količniki, ki merijo ustreznost dejanskih škod in stroškov iz naslova sklenjenih zavarovanj pričakovanim ter v premijo vračunanim škodam in stroškom (poglavja 2, 3, 4 in 8 v poslovnem delu poročila). Kombinirani količnik premoženjskih zavarovanj na ravni Skupine v letu 2015 je 92,8 odstotka (v letu 2014 je bil 96,3 odstotka). Na podlagi rezultatov spremembe kombiniranega količnika lahko zaključimo, da je proces sprejema v zavarovanje na nivoju Skupine Triglav v letu 2015 primerno izvajan, premijsko tveganje pa dobro obvladano. Za premijske stopnje premoženjskih zavarovanj ocenjujemo, da so dovolj visoke, če upoštevamo razumna aktuarska pričakovanja glede gibanja višine odškodnin oziroma škodnih količnikov in stroškov oziroma stroškovnih količnikov ter racionalno obnašanje vseh udeležencev na trgu. Podrobneje v premijsko tveganje uvrščamo le tveganja, vezana na običajne škode. Tveganje velikih škod po riziku in po dogodku obravnavamo kot tveganje katastrof, ki je obravnavano v posebnem razdelku poglavja (2.3.3).

Rezervacijsko tveganje, vključno s tveganjem škod, je tveganje, da bodo dejanske škode iz naslova zavarovanj bistveno odstopale od predvidenih škod, vključenih v zavarovalno-tehnične rezervacije, oziroma da bodo zavarovalno-tehnične rezervacije višje, kot bi morale biti, če bi imeli vse informacije vnaprej. Podrobneje lahko ločeno gledamo še tveganja regresov, rent iz naslova premoženjskih zavarovanj ter cenilnih stroškov. Rezervacijsko tveganje spremljamo z rednim spremljanjem škodnega dogajanja po posameznih zavarovalnih vrstah, izračunavanjem tako imenovane analize »run-off« in s sprotnim prilagajanjem zavarovalno-tehničnih rezervacij novim spoznanjem, ki izhajajo iz opravljenih analiz. Opisano metodološko ustreznost rezervacij za posamezne zavarovalne vrste (glej poglavje 2.6 v računovodskem delu poročila) preverjamo z rednim izračunom testa ustreznosti rezervacij, ki se izvaja po stanju na zadnji dan poslovnega leta. Posebno pozornost pri oblikovanju zavarovalno-tehničnih rezervacij premoženjskih zavarovanj zahteva obravnava nastalih neprijavljenih škod. Uporaba trikotniške metode kot testa ustreznosti zavarovalno-tehničnih rezervacij za škodne dogodke, za katere je značilna pozna prijava škode s strani zavarovancev, kaže ustrezno višino oblikovanih tovrstnih zavarovalno-tehničnih rezervacij na koncu leta 2015 na nivoju Skupine Triglav in Zavarovalnice Triglav (glej poglavje 3.1.5 v računovodskem delu poročila). Podobne ugotovitve dajejo tudi drugi testi ustreznosti zavarovalno-tehničnih rezervacij premoženjskih zavarovanj.

Tveganje odstopov in tveganje obsega novega posla predstavljata negotovosti in odstopanja od planirane stopnje odstopov in stopnje prihodnje obnove obstoječih zavarovanj ter obsega sklepanja novih zavarovanj in sta običajno posledici realizacij tveganja ugleda, strateškega tveganja, tveganja tehnološkega napredka, makroekonomskih tveganj. Omenjena tveganja so posebej obravnavana v nadaljevanju.

V Skupini Triglav deluje tudi Triglav Zdravstvena zavarovalnica, katere glavnino posla predstavljajo dopolnilna prostovoljna zdravstvena zavarovanja, ki jih ureja Zakon o zdravstvenem varstvu in zdravstvenem zavarovanju. Zato je Skupina Triglav, poleg prej omenjenim zavarovalnim tveganjem premoženjskih zavarovanj, izpostavljena tudi strateškemu in političnemu tveganju ter tveganju spremembe zakonodaje, vezanem na bistvene spremembe zdravstvene zakonodaje v Sloveniji.

Pomembno vlogo pri urejanju pozavarovalne zaščite v Skupini Triglav ima Pozavarovalnica Triglav Re, ki prevzema zavarovalna tveganja na podlagi pozavarovalnih pogodb, sklenjenih s posameznimi družbami Skupine. Pozavarovalnica za del tveganj, ki jih sprejme v pozavarovanje, sklene pasivne pozavarovalne pogodbe (retrocesijske pogodbe), s čimer bolje obvladuje svojo izpostavljenost in ščiti lastna sredstva, posredno pa tudi sredstva zavarovalnic v Skupini.

Zavarovalna tveganja življenjskih zavarovanj

Portfelj življenjskih zavarovanj vključuje zavarovalne police klasičnih, naložbenih in pokojninskih zavarovanj. Naložbenim in klasičnim zavarovalnim policam je možno priključiti tudi dodatna zavarovanja. Zavarovalna tveganja življenjskih zavarovanj so vsa zavarovalna tveganja, ki jih krijejo police življenjskih zavarovanj ter nekatera s temi tveganji in življenjskimi policami povezana zavarovalna tveganja. Zavarovalnica prevzema tveganja umrljivosti, dolgoživosti, obolevnosti, znotraj dodatnih zavarovanj pa rizike invalidnosti, nezgodne smrti, popolne in trajne nezmožnosti za delo, hujših bolezni in poškodb, medicinskih stroškov, dnevnih nadomestil ipd.

Tveganje umrljivosti je tveganje, da bo dejanska realizacija umrljivosti v prihodnosti različna od pričakovane. Ta razlika bo vplivala na:

- ustreznost izračunane premije,

- ustreznost oblikovanja zavarovalno-tehničnih rezervacij,

- ustreznost višine in vrste prenosa tveganja (pozavarovanje, sozavarovanje) in

- razliko med dejanskim in pričakovanim rezultatom zavarovalnice.

Tveganje umrljivosti lahko izhaja iz:

- neustrezne ocene tveganj v procesu sprejema v zavarovanje (ki v glavnem izvira iz problema asimetrije informacij med zavarovano osebo in zavarovalnico),

- napačno ocenjenih višin, trendov ali nestanovitnosti prihodnje umrljivosti za posamezno homogeno skupino tveganj (npr. pomanjkanja empiričnih podatkov) in

- bodočih katastrofičnih dogodkov, ki vplivajo na umrljivost (npr. pandemije), ter preostalih virov za napačno oceno.

Pod tveganje umrljivosti lahko štejemo tudi njegov obrat, tveganje dolgoživosti, ki se podrobneje spremlja predvsem pri rentnih oziroma pokojninskih zavarovanjih.

Podobno kot za tveganje umrljivosti velja tudi za druga zgoraj našteta zavarovalna tveganja, krita s policami življenjskih zavarovanj.

S policami življenjskih zavarovanj je povezano tveganje sprememb polic (ki jih zahteva imetnik police), tj. razlika med bodočimi realiziranimi in pričakovanimi odkupi, kapitalizacijami in preostalimi spremembami polic. Vrste vplivov na to tveganje so podobne kot pri umrljivosti. Tveganje sprememb polic lahko izhaja iz sprememb v splošnem ekonomskem okolju, ki vpliva na obnašanje imetnikov polic, in na preostalih virih za napačno oceno.

Tveganje stroškov življenjskih zavarovanj je tveganje, da se bodo tovrstni bodoči dejanski stroški razlikovali od pričakovanih. (V zadnjem času se stroškovno tveganje v zavarovalni stroki ne obravnava več kot operativno tveganje, temveč kot samostojna kategorija tveganj ali pa kot sestavni del zavarovalnih tveganj, kot na primer pri Solventnosti II.) To tveganje se lahko odrazi v neustreznosti izračunane premije, neustreznosti zavarovalno-tehničnih rezervacij ter v razliki med dejanskim in pričakovanim rezultatom Zavarovalnice. Tveganje stroškov lahko izhaja iz napačnih kalkulacij in alokacij dejanskih stroškov (neustreznost stroškovnega modela) ter napačne ocene bodočih višin, trendov in nestanovitnosti stroškov.

Primerno izravnavo tveganj, ki je osnovni princip, na katerem deluje zavarovalništvo, dosežemo z dovolj velikimi homogenimi skupinami tveganj, ki sestavljajo celoten portfelj zgornjih tveganj. Pri tem je pomemben člen učinkovita in pravilna klasifikacija tveganj pri sprejemu v zavarovanje, s katero znamo konkretno tveganje ovrednotiti in umestiti v ustrezno skupino, kar je pogoj za njegovo primerno upravljanje. Zato pri sprejemu v zavarovanje upoštevamo strokovna dognanja s področja posameznih tveganj. Pri sprejemu upoštevamo tudi znanja in postopke pozavarovateljev, ki prevzamejo del naših tveganj.

Tveganja ustreznosti premij in ustreznosti zavarovalno-tehničnih rezervacij obvladujemo v sklopu aktuarskega cikla, kjer v rednih obdobjih preverjamo odstopanja realiziranih učinkov tveganj od predpostavljenega dogajanja. V primeru zaznanih odstopanj zunaj določenih okvirov ustrezno reagiramo, npr. prilagodimo zasnovo ali parametre zavarovalniškega produkta, ustrezno prilagodimo parametre izračuna zavarovalno-tehničnih rezervacij itd.

Preverjanje ustreznosti rezervacij se redno izvaja tudi s t. i. »testom ustreznosti obveznosti« (LAT) in izračunom »realističnih rezervacij«, določenih na podlagi sedanje vrednosti najboljše ocene bodočih pričakovanih pogodbenih in drugih denarnih tokov. Test se izvaja vsaj enkrat letno po stanju na zadnji dan poslovnega leta (glej poglavje 2.6 v računovodskem delu poročila). Ob navedenih predpostavkah in uporabljenih podatkih rezultati testa za leto 2015 na ravni Skupine Triglav oziroma posamezne zavarovalnice v skupini kažejo na zadostno višino oblikovanih zavarovalno-tehničnih rezervacij za življenjska zavarovanja, z izjemo ugotovljenega primanjkljaja kritnega sklada za izplačevanje dodatnih prostovoljnih pokojninskih zavarovanj, za kar so bile oblikovane dodatne druge zavarovalno-tehnične rezervacije.

Del upravljanja tveganj življenjskih zavarovanj je tudi prenos ustreznega dela tveganj na pozavarovalnice v okviru sprejetega pozavarovalnega programa, ki je prav tako del rednega preverjanja v sklopu aktuarskega cikla.

Iz polic klasičnih življenjskih zavarovanj, ki imajo varčevalno komponento z zajamčeno obrestno mero, izhajajo tveganja zaradi morebitnih neusklajenosti naložb, ki stojijo za opisanimi obveznostmi, s tovrstnimi obveznostmi. Podobna tveganja zaradi posebnega jamstva na donos izvirajo tudi iz polic PDPZ v času varčevanja. Ta tveganja so podrobneje opisana med finančnimi tveganji v razdelku 2.4.1.

Ker imajo številne police vgrajene pogodbene finančne opcije in garancije, ocenjujemo tveganja, povezana z njimi, v sklopu rednih vrednotenj portfelja.

Koncentracija zavarovalnega tveganja

Koncentracija zavarovalnega tveganja nastane zaradi koncentracije zavarovalnega posla v okviru posameznih geografskih območij, sektorjev oziroma dejavnosti gospodarstva ali zavarovanih nevarnosti, lahko pa tudi zaradi korelacije med posameznimi zavarovalnimi vrstami.

Koncentracijo zavarovalnih tveganj obvladujemo z ustreznimi oblikami pozavarovanja, ki temeljijo na tablicah maksimalnih lastnih deležev. Že nastanek enega tovrstnega dogodka v določenem segmentu poslovanja lahko povzroči pomemben vpliv na sposobnost izpolnjevanja obveznosti.

Cilj upravljanja tveganja koncentracije so delujoči postopki za zmanjšanje verjetnosti nastanka izgube in omejevanje izgube zaradi koncentracije zavarovalnih tveganj na ravni Zavarovalnice Triglav in Skupine Triglav.

Posebej pozorno obravnavamo dogodke z nizko frekvenco pojavljanja in visokim učinkom, kot so vihar, toča, poplava ali žled v letu 2014. Pozavarovalna zaščita za primer naravnih dogodkov se je od leta 2010 aktivirala dvakrat. Program za zaščito samopridržaja v primeru katastrofalnih naravnih dogodkov ima škodno presežkovne oblike s štirimi sloji. Na tak način je v Skupini urejena zaščita za primer povečanega števila naravnih dogodkov v posameznem letu. Program pozavarovanja se je v preteklosti izkazal kot ustrezen. Svoje obveznosti iz zavarovalnih pogodb smo izpolnjevali brez izpostavljanja povečanemu tveganju za likvidnost ali kapitalsko ustreznost.

Zadnja leta poslovanje intenzivno prilagajamo podnebnim spremembam, ustrezno prilagajamo produkte in s povečano pozornostjo prevzemamo zavarovalna tveganja. Pričakovati je, da se bo tovrstna pozavarovalna zaščita dražila, kritja pa se bodo ožila. Glede na izkušnje iz preteklih let ocenjujemo, da se bo povečano število naravnih dogodkov in posledično škod, povezanih s podnebnimi spremembami, nadaljevalo tudi v prihodnje, in temu primerno sproti prilagajamo program pozavarovalne zaščite. Najbolj prizadeti so požarne in tehnične zavarovalne vrste, zavarovanje motornih vozil (kasko) in zavarovanje posevkov.

Geografska in sektorska koncentracija

Poslovanje Skupine Triglav je osredotočeno predvsem na Republiko Slovenijo in države bivše Jugoslavije. Izvajamo tudi »fronting« posle, kjer večji del posla cediramo tujim zavarovalnicam. Glede na pretekle izkušnje menimo, da so morebitni koncentrirani riziki primerno pozavarovani.

V naslednji tabeli je prikaz letne konsolidirane obračunane kosmate premije v državah, kjer poslujejo zavarovalnice Skupine.

Skupina Triglav | Zavarovalnica Triglav | |||||||

Obračunana kosmata premija v EUR | Delež v % | Obračunana kosmata premija v EUR | Delež v % | |||||

| | 2015 | 2014 | 2015 | 2014 | 2015 | 2014 | 2015 | 2014 |

| Slovenija | 760.924.325 | 733.329.897 | 82,79 | 82,56 | 586.260.945 | 592.619.451 | 100,00 | 100,00 |

| Hrvaška | 45.168.268 | 41.953.165 | 4,91 | 4,72 |

|

|

|

|

| Črna gora | 30.433.416 | 27.739.908 | 3,31 | 3,12 |

|

|

|

|

| Češka | 9.636.056 | 21.992.410 | 1,05 | 2,48 |

|

|

|

|

| Bosna in Hercegovina | 23.671.756 | 21.788.403 | 2,58 | 2,45 |

|

|

|

|

| Srbija | 28.238.446 | 22.844.533 | 3,07 | 2,57 |

|

|

|

|

| Makedonija | 21.043.998 | 18.598.287 | 2,29 | 2,09 |

|

|

|

|

| SKUPAJ | 919.116.265 | 888.246.603 | 100,00 | 100,00 | 586.260.945 | 592.619.451 | 100,00 | 100,00 |

Iz tabele izhaja, da ima Skupina glavno izpostavljenost v Sloveniji, saj skoraj 83 odstotkov premijskih prihodkov pridobi na slovenskem tržišču.

Tveganja nizke frekvence in visokega učinka

V tem segmentu največje tveganje za Skupino predstavlja potresna nevarnost. Temu primerno je urejena tudi pozavarovalna zaščita za potres in druge naravne katastrofe. Do sedaj še ni bilo primera potresa katastrofalnih razsežnosti. Po potresnih modelih, s katerimi razpolagamo, potres s povratno dobo 1000 let in 20-odstotnim dodatkom na možno napako v oceni višine škodnega potenciala ne predstavlja večje nevarnosti kot naravne nesreče, s katerimi se srečujemo skoraj vsako leto.

V spodnji tabeli je prikazan potresni model za portfelj za leto 2015 za Zavarovalnico Triglav, d.d. Rezultati modela za Skupino Triglav ne odstopajo značilno.

| 2015 | |

Povratna doba v letih | Delež skupne izpostavljenosti v % | Znesek kosmatih škod v EUR |

100 | 0,30 | 61.137.000 |

250 | 0,65 | 132.463.500 |

500 | 1,20 | 244.548.000 |

1000 | 2,57 | 523.740.300 |

V okviru lastne ocene tveganj in solventnosti smo v letu 2015 kot primer zelo katastrofalnega dogodka ovrednotili primer hujšega potresa v Ljubljani, ki po učinku ustreza potresu iz leta 1895 v Ljubljani. Slovenija leži na potresno izpostavljenem območju. Čeprav potresi pri nas ne dosegajo prav visokih vrednosti magnitude, so lahko njihovi učinki dokaj hudi zaradi razmeroma plitvih žarišč. Analiza je pokazala, da je Zavarovalnica dobro pozavarovana in bi, upoštevajoč zavarovalne škode in učinke na poslovanje Zavarovalnice po potresu, prestala dogodek, s takšnimi vplivi na izračun kapitalske ustreznosti, glede na Solventnost II v okviru interno postavljenih omejitev, ki Zavarovalnici še vedno omogočajo normalno poslovanje.

Kot velik potencialni škodni dogodek se lahko pojavi tudi škoda zaradi jedrske nevarnosti, ki jo prevzemamo s strani slovenskega jedrskega poola. Značilnosti takega škodnega dogodka sta zelo nizka frekvenca, saj v 25 letih še ni bilo večje škode, in nizka oziroma ničelna korelacija z drugimi mogočimi obveznostmi, ki bi se pojavile v zvezi s tem dogodkom. V letu 2015 ni bilo pomembnih dogodkov nizke frekvence in visokega učinka.

V naslednji tabeli je prikazan prevzem posameznih kapacitet pozavarovalnih tveganj zaradi jedrske nevarnosti s strani družb v Skupini.

| | Prevzeta kapaciteta v EUR | |

2015 | 2014 | |

| Zavarovalnica Triglav, d.d. | 7.500.000 | 7.500.000 |

| Pozavarovalnica Triglav Re, d.d. | 1.400.000 | 1.200.000 |

| Zavarovalnica Triglav Osiguranje, d.d., Zagreb | 650.000 | 650.000 |

| SKUPAJ PO DOGODKU | 9.550.000 | 9.350.000 |

Koncentracije zavarovalnih tveganj po drugih zavarovalnih vrstah

Po obračunanih kosmatih premijah je naše poslovanje najbolj razširjeno pri avtomobilskih zavarovanjih, kot je razvidno iz poglavja 4.1 v računovodskem delu poročila. V portfelju Skupine največji delež med njimi predstavljajo zavarovanja avtomobilske odgovornosti, katerih značilnost je razpršenost, tako da v tem segmentu nismo izpostavljeni koncentraciji zavarovalnih tveganj. Potencialna nevarnost koncentracije vrste rizika obstaja pri kaskozavarovanjih, ki so temu primerno vključena v pozavarovalni program za primer katastrofe; program se je v preteklih letih izkazal za ustreznega.

Koncentracijo zavarovalnih tveganj življenjskih zavarovanj ocenjujemo kot nizko, saj je portfelj tveganj življenjskih zavarovanj dobro razpršen po vseh relevantnih kriterijih, na kar vpliva tudi dejstvo, da večina polic izvira iz geografsko razpršene prodaje na drobno. Kjer v portfelju obstajajo področja koncentracije tveganj, jih z ustreznim pozavarovalnim programom delno prenesemo na pozavarovatelje. Riziko zavarovalna vsota za primer smrti je pri 82,4 odstotka portfelja zavarovanj za primer smrti nižja od 60.000 evrov in pri 99,9 odstotka ostalih življenjskih zavarovanj nižja od 35.000 evrov. Pri dodatnih zavarovanjih nezgodne smrti ima 98,3 odstotka tovrstnih zavarovanj zavarovalno vsoto nižjo od 50.000 evrov in pri dodatnih zavarovanjih invalidnosti 98,2 odstotka tovrstnih zavarovanj zavarovalno vsoto nižjo od 100.000 evrov. Omenjeni zneski v skladu s pozavarovalno pogodbo predstavljajo določeno retencijo za večino zavarovanj.

Kot eden od treh ponudnikov dopolnilnih zdravstvenih zavarovanj v Republiki Sloveniji s 23odstotnim tržnim deležem in eden od dveh ponudnikov pozavarovanj v Republiki Sloveniji s 43-odstotnim tržnim deležem smo v letu 2015 v obeh nevarnostnih segmentih izpostavljeni tveganju koncentracije ponudbe na zavarovalnem oziroma pozavarovalnem trgu. Koncentracijo pozavarovalnega portfelja obvladujemo z mednarodno geografsko razpršitvijo pozavarovalnih tveganj, vezanih na posle zunaj Skupine, ter s primerno retrocesijo poslov, vezanih na Skupino.

Pri upravljanju sredstev kritnih skladov in kritnega premoženja zavarovalnic, pri poslih pozavarovanja in tudi pri financiranju svojega poslovanja v sklopu upravljanja s kapitalom smo izpostavljeni naslednjim glavnim tipom finančnih tveganj:

- tržna tveganja, vezana na temeljne poslovne aktivnosti članic Skupine; tveganje spremembe cen delnic in tveganje spremembe obrestnih mer, tveganje sprememb valutnih tečajev in sprememb v cenah nepremičnin,

- likvidnostno tveganje in

- kreditno tveganje.

Finančna tveganja upravljamo z jasno opredeljenim sistemom pristojnosti in pooblastil, ki vključuje limite izpostavljenosti in proces poročanja na ravni Skupine in posameznih članic Skupine. Odbor za upravljanje s sredstvi in obveznostmi (ALCO) na ravni Skupine potrjuje naložbene politike posameznih članic. Pri oblikovanju politik upošteva naravo zavarovanj, strateške cilje Skupine in značilnosti lokalnih finančnih trgov. Odbor nato tudi redno spremlja izpostavljenost posameznih članic Skupine postavljenim naložbenim limitom.

Pri oblikovanju naložbenih politik za posamezne kritne sklade in kritno premoženje upoštevamo značilnosti obveznosti posameznih zavarovalnic Skupine Triglav. Upoštevamo tudi donose, tveganost in kapitalske zahteve za naložbene razrede, saj želimo ob dani tveganosti instrumentov doseči čim večje donose in čim manjše kapitalske zahteve. To nam omogoča, da z učinkovitim upravljanjem usmerimo kapital v aktivnosti, ki bodo lastnikom ob sprejemljivem tveganju omogočale čim večje donose na kapital. Naložbene politike posodabljamo skladno z gibanji in spremembami na finančnih trgih. Tako dosegamo, da vključujejo optimizacijo povezave med donosi, tveganji in kapitalskimi zahtevami ter so obenem skladne s strateškimi cilji Skupine Triglav in obveznostmi družb.

Med finančnimi sredstvi v letu 2015 na ravni Skupine Triglav največji delež pripada dolžniškim vrednostnim papirjem EMU (31,99 odstotka) in naložbam v finančnem sektorju (26,75 odstotka). Delež prvih se je glede na stanje konec leta 2014 zmanjšal za skoraj 7 odstotnih točk, delež drugih pa povečal za dobri 2 odstotni točki.

Podobne spremembe, kot na nivoju Skupine je zaznati tudi na nivoju Zavarovalnice Triglav. Koncentracija naložb finančnih sredstev ostaja najvišja v obveznicah držav članic EMU (34,67 odstotka) in v finančnem sektorju (25,54 odstotka).

V nadaljevanju je prikazana razdelitev celotnega portfelja finančnih sredstev Skupine Triglav in Zavarovalnice Triglav po različnih prevladujočih kriterijih (dejavnost, sektor, instrument, ekonomsko-politične grupacije).

v EUR | v EUR |

| ||

| Skupina Triglav | 31. 12. 2015 | Delež *(v %) | 31. 12. 2014 | Delež *(v %) |

| Surovine in materiali | 39.903.046 | 1,39 | 20.359.622 | 0,77 |

| Komunikacije | 72.783.489 | 2,53 | 42.946.143 | 1,62 |

| Ciklične dejavnosti | 56.858.231 | 1,98 | 34.476.965 | 1,30 |

| Neciklične dejavnosti | 110.151.737 | 3,83 | 61.224.718 | 2,31 |

| Močno diverzificirana dejavnost, konglomerati | 4.247.498 | 0,15 | 1.094.774 | 0,04 |

| Energetika | 79.367.616 | 2,76 | 53.733.708 | 2,03 |

| Finance | 769.192.640 | 26,75 | 649.877.642 | 24,57 |

| Industrija | 78.272.576 | 2,72 | 40.938.146 | 1,55 |

| Tehnologija | 10.995.858 | 0,38 | 2.418.028 | 0,09 |

| Storitve in dobrine javnega značaja | 72.792.755 | 2,53 | 65.300.168 | 2,47 |

| Obveznice držav EMU | 919.995.746 | 31,99 | 1.021.146.233 | 38,60 |

| Obveznice držav EU (razen EMU) | 159.144.526 | 5,53 | 170.190.679 | 6,43 |

| Obveznice drugih držav | 75.137.143 | 2,61 | 62.046.397 | 2,35 |

| Podjetniki in gospodinjstva | 4.759.693 | 0,17 | 5.050.408 | 0,19 |

| Ni sektorja** | 421.864.522 | 14,67 | 414.606.086 | 15,67 |

| SKUPAJ | 2.875.467.076 | 100,00 | 2.645.409.717 | 100,00 |

| Zavarovalnica Triglav | 31. 12. 2015 | Delež *(v %) | 31. 12. 2014 | Delež *(v %) |

| Surovine in materiali | 19.514.846 | 0,90 | 16.697.510 | 0,76 |

| Komunikacije | 53.396.079 | 2,45 | 39.158.087 | 1,79 |

| Ciklične dejavnosti | 35.790.198 | 1,65 | 28.430.463 | 1,30 |

| Neciklične dejavnosti | 84.190.079 | 3,87 | 53.973.974 | 2,46 |

| Močno diverzificirana dejavnost, konglomerati | 1.652.160 | 0,08 | 1.094.774 | 0,05 |

| Energetika | 45.110.991 | 2,07 | 32.502.593 | 1,48 |

| Finance | 555.645.741 | 25,54 | 509.671.996 | 23,26 |

| Industrija | 46.031.930 | 2,12 | 35.416.782 | 1,62 |

| Tehnologija | 10.369.535 | 0,48 | 1.842.447 | 0,08 |

| Storitve in dobrine javnega značaja | 60.159.451 | 2,77 | 57.813.354 | 2,64 |

| Obveznice držav EMU | 754.248.535 | 34,67 | 941.437.671 | 42,96 |

| Obveznice držav EU (razen EMU) | 94.898.979 | 4,36 | 68.164.524 | 3,11 |

| Obveznice drugih držav | 19.380.979 | 0,89 | 20.123.224 | 0,92 |

| Podjetniki in gospodinjstva | 1.053.800 | 0,05 | 895.246 | 0,04 |

| Ni sektorja** | 393.949.322 | 18,11 | 384.373.951 | 17,54 |

| SKUPAJ | 2.175.392.625 | 100,00 | 2.191.596.596 | 100,00 |

* Deleži so izračunani na podlagi knjigovodskih vrednosti.

** Vključene so naložbe regionalnih finančnih skladov.

Struktura kvalitete dolžniških vrednostnih papirjev v portfelju Skupine Triglav in Zavarovalnice Triglav je podrobneje prikazana tudi v podpoglavju o kreditnih tveganj.

Tržno tveganje in upravljanje s sredstvi ter obveznostmi zavarovalnih portfeljev

Pri upravljanju bilance smo najbolj izpostavljeni obrestnemu tveganju in tveganju sprememb cen delnic. V manjši meri smo izpostavljeni tudi regulatornemu tveganju spremembe minimalnega standarda za izračun merodajne tehnične obrestne mere za vrednotenje matematične rezervacije obstoječega portfelja zavarovanj in valutnim tveganjem.

Cilj upravljanja tržnih tveganj je doseganje primerne donosnosti portfelja naložb glede na še sprejemljivo raven tveganja, opredeljeno z dokumentom Apetit po tveganjih.

Izpostavljenost tržnim tveganjem med drugim določa neto pozicija med sredstvi in obveznostmi. Tehnike, s katerimi jih upravljamo, vključujejo opredelitev optimalne strateške alokacije sredstev glede na naravo obveznosti in zunanji vpliv ekonomskega okolja, redno spremljanje pokritosti obveznosti kritnih skladov in kritnega premoženja z razpoložljivimi sredstvi ter redno spremljanje kapitalske ustreznosti po modelih. Obsegajo tudi varovanje pred določenimi tveganji sredstev z izvedenimi finančnimi instrumenti, ki jih uporabljamo zgolj za zmanjševanje tveganj. Del našega portfelja življenjskih zavarovanj sestavljajo naložbena zavarovanja, pri katerih večino finančnih tveganj prevzemajo zavarovanci, ob tem pa smo zaradi narave tovrstnih zavarovanj in razmišljanja zavarovancev izpostavljeni tveganju ugleda.

Med osrednja orodja za obvladovanje tržnih tveganj sodi ustrezna razpršenost naših portfeljev, in sicer med sektorji, na različne oblike vrednostnih papirjev in glede na geografski izvor izdajateljev. Za obvladovanje tveganja koncentracije na ravni Skupine Triglav analiziramo rezultate kapitalskih modelov. Na tej osnovi predlagamo ukrepe v obliki omejitev izpostavljenosti posameznih segmentov poslovanja ali spremembe izjav o naložbeni politiki.

Druga orodja za uspešno obvladovanje tržnih tveganj so ustrezne in napredne naložbene politike (poslovni del poročila, poglavja 2, 7 in 11). S postavljenimi limiti nam omogočajo doseganje optimalne sestave portfeljev z minimizacijo kapitalskih zahtev in tržnih tveganj ter ciljnih donosnosti za izpolnjevanje obveznosti in ustvarjanje presežnih donosov. Opravljamo tudi različne stresne teste, analize občutljivosti in analize usklajevanja denarnih tokov. Njihovi rezultati predstavljajo dodatna izhodišča za oblikovanje naložbenih politik.

Cilj procesa upravljanja bilance je doseganje optimalnega donosa sredstev glede na naravo zavarovalnih obveznosti. Proces optimizacije upravljanja bilance je zato upošteval statično naravo zavarovalnih obveznosti kot vhodni parameter, naložbene politike pa poskušal izboljšati tako, da je optimiziral razmerje med občutljivostjo bilance na tržne parametre in donosom sredstev.

Naložbene politike za kritne sklade in kritno premoženje so rezultat te optimizacije in opredeljujejo strateško alokacijo sredstev vsakega portfelja naložb. Potrjuje jih Odbor za upravljanje s sredstvi in obveznostmi, ki hkrati redno spremlja pokritost vseh kritnih skladov in kritnega premoženja.

Obrestno tveganje

Obrestno tveganje je tveganje, da bo sprememba tržnih obrestnih mer vplivala na vrednost obrestno občutljivih sredstev in da finančno občutljiva sredstva ter finančno občutljive obveznosti zapadejo v različnih terminih in v različno visokih zneskih. Upravljamo ga tako, da pri investicijah primerno analiziramo in upoštevamo bonitetne ocene izdajateljev vrednostnih papirjev. Uporabljamo tudi analize občutljivosti na obrestno tveganje, v katere vključujemo vsa obrestno občutljiva finančna sredstva.

Pri obrestno občutljivih sredstvih, ki izplačujejo kupone med obdobjem do zapadlosti, so družbe v Skupini izpostavljene tudi tveganju reinvestiranja, ki je odvisno od strukture posameznega instrumenta.

Analiza občutljivosti na obrestno tveganje vključuje vsa finančna sredstva, ki so izpostavljena obrestnemu tveganju, to so dolžniški vrednostni papirji, razporejeni v kategoriji »po pošteni vrednosti prek poslovnega izida« in »finančna sredstva, razpoložljiva za prodajo«, ter izvedeni finančni instrumenti. Delež dolžniških vrednostnih papirjev v celotnem portfelju je razviden iz podrobnejšega prikaza finančnih sredstev po skupinah v poglavju 3.6 v računovodskem delu poročila.

Spodnja tabela prikazuje knjigovodske vrednosti dolžniških vrednostnih papirjev kot najpomembnejših obrestno občutljivih finančnih naložb po sektorski razčlenitvi za Skupino Triglav in Zavarovalnico Triglav, d.d.

Skupina Triglav | Zavarovalnica Triglav | |||

| 31. 12. 2015 | 31. 12. 2014 | 31. 12. 2015 | 31. 12. 2014 |

| Dolžniški vrednostni papirji držav | 1.167.257.286 | 1.243.675.784 | 847.746.971 | 1.008.943.897 |

| Dolžniški vrednostni papirji finančnih institucij | 377.058.528 | 313.411.226 | 322.557.139 | 278.178.360 |

| Dolžniški vrednostni papirji podjetij | 470.577.303 | 298.591.083 | 330.059.084 | 260.010.200 |

| Sestavljeni vrednostni papirji | 25.096.280 | 42.685.539 | 25.096.280 | 42.685.539 |

| SKUPAJ | 2.039.989.397 | 1.898.363.632 | 1.525.459.474 | 1.589.817.995 |

V nadaljevanju sta prikazana analiza občutljivosti omenjenih sredstev na obrestno tveganje ter vpliv na izkaz vseobsegajočega donosa in izkaz poslovnega izida za Skupino Triglav in Zavarovalnico Triglav, d.d.

| v EUR | ||||||||

Skupina Triglav | Zavarovalnica Triglav | |||||||

| 31. 12. 2015 | 31. 12. 2014 | 31. 12. 2015 | 31. 12. 2014 | ||||

| | +100 bp | -100 bp | +100 bp | -100 bp | +100 bp | -100 bp | +100 bp | --100 bp |

| Dolžniški vred. papirji držav | -46.428.397 | 46.428.397 | -55.569.901 | 55.569.901 | -36.400.283 | 36.400.283 | -50.359.731 | 50.359.731 |

| Dolžniški vred. papirji finančnih inst. | -13.923.959 | 13.923.959 | -10.457.792 | 10.457.792 | -12.236.565 | 12.236.565 | -9.040.428 | 9.040.428 |

| Dolžniški vred. papirji podjetij | -19.229.330 | 19.229.330 | -15.664.906 | 15.663.933 | -15.731.019 | 15.731.019 | -14.271.677 | 14.271.677 |

| Sestavljeni vrednostni papirji | 441.358 | 441.358 | -680.756 | 680.756 | -441.358 | 441.358 | -680.756 | 680.756 |

| Drugo | 153.372 | -153.372 | 0 | 0 | 153.372 | -153.372 |

|

|

| SKUPAJ | -79.869.672 | 79.869.672 | -82.373.355 | 82.372.382 | -64.655.852 | 64.655.852 | -74.352.593 | 74.352.593 |

| Vpliv na vseobsegajoči donos | -69.953.129 | 69.953.129 | -70.370.539 | 70.369.566 | -58.733.375 | 58.733.375 | -62.364.008 | 62.364.008 |

| Vpliv na izkaz poslovnega izida | -9.890.022 | 9.890.022 | -12.002.820 | 12.002.820 | -5.922.477 | 5.922.477 | -11.988.585 | 11.988.585 |

Iz zgornje tabele je razvidno, da pozitivne in negativne spremembe obrestnih mer najbolj vplivajo na vrednostne papirje, ki jih izdajajo države. Ti hkrati predstavljajo največji del portfelja naložb Skupine oziroma Zavarovalnice Triglav.

Tveganje spremembe cen delnic

Tveganje spremembe cen delnic je tveganje, da bodo cene lastniških vrednostnih papirjev nihale in s tem vplivale na izkazano vrednost vrednostnih papirjev v portfelju naložb, ki so občutljivi na ta nihanja.

Skupina obvladuje tveganje spremembe cen lastniških vrednostnih papirjev v svojem portfelju prek limitov dovoljene izpostavljenosti in z geografsko ter sektorsko razpršenostjo naložb. Pretežni del sredstev nalagamo znotraj Evropske unije. Razpršitev na druga geografska območja uporabljamo za uravnavanje tveganj in donosnosti delniškega portfelja. Večino portfelja naložb sestavljajo dolžniški vrednostni papirji. Posledica te diverzifikacije je še nekoliko nižje tveganje spremembe cen delnic. Dejavniki naših investicijskih odločitev zajemajo tudi likvidnost delnic. Portfelji odvisnih družb zasledujejo naložbene politike. Zaradi različnih tržnih (razvitosti kapitalskih trgov) in lokalnih zakonskih omejitev na strateških trgih Skupine Triglav zasledujemo naložbene politike, prilagojene posameznim trgom. Portfelji teh družb vsebujejo manjši delež lastniških vrednostnih papirjev kot portfelji preostalih družb v Skupini in obenem predstavljajo majhen delež naložbenega portfelja.

Tabela v nadaljevanju prikazuje sestavo portfelja lastniških vrednostnih papirjev glede na geografsko izpostavljenost do izdajateljev. V njej so prikazane strukture na podlagi knjigovodske vrednosti portfelja lastniških vrednostnih papirjev za Skupino Triglav in Zavarovalnico Triglav, d.d.

| v EUR | ||||

Skupina Triglav | Zavarovalnica Triglav | |||

| 2015 | 2014 | 2015 | 2014 |

| Delnice EU | 309.775.324 | 307.008.656 | 240.007.693 | 243.314.424 |

| Delnice v ZDA | 845.168 | 0 |

|

|

| Delnice trgov v nastajanju | 59.359.263 | 51.827.706 | 50.680.122 | 49.737.908 |

| Globalne delnice* | 236.072.765 | 186.549.223 | 203.287.023 | 184.180.469 |

| SKUPAJ | 606.052.520 | 545.385.585 | 493.974.838 | 477.232.801 |

* Delniške naložbe z globalno razpršenostjo

Skupina ima v svojem portfelju največ delnic, katerih izdajatelji izhajajo iz EU, njihova vrednost na dan 31. 12. 2015 pa znaša 309,7 milijona evrov. Sledijo delniške naložbe z globalno razpršenostjo v skupni vrednosti 236,1 milijona evrov, na tretjem mestu pa so delnice razvijajočih se trgov s skupno vrednostjo 59,3 milijona evrov. Naložbe v delnice so se glede na leto 2014 na nivoju skupine pomembno povečale pri vseh navedenih izdajateljih, zlasti se je povečala globalna razpršenost naložb v delnice, za skoraj 50 milijonov evrov. Zavarovalnica Triglav, d.d., je imela na koncu leta 2015 za dobre 3 milijone evrov manj naložb v delnice izdajateljev iz EU kot predhodno leto.

V nadaljevanju sta prikazana občutljivost delniškega portfelja na spremembo cen delnic in njen vpliv na vseobsegajoči donos oziroma poslovni izid Skupine Triglav in Zavarovalnice Triglav, d.d.

| v EUR | ||||||||

Skupina Triglav | Zavarovalnica Triglav | |||||||

| 31. 12. 2015 | 31. 12. 2014 | 31. 12. 2015 | 31. 12. 2014 | ||||

| | 10 % | -10 % | 10 % | -10 % | 10 % | -10 % | 10 % | -10 % |

| Delnice v EU | 30.977.532 | -30.977.532 | 32.013.415 | -32.013.415 | 24.000.769 | -24.000.769 | 24.331.442 | -24.331.442 |

| Delnice v ZDA | 84.517 | -84.517 | 0 | 0 | 0 | 0 |

|

|

| Delnice trgov v nastajanju | 5.935.926 | -5.935.926 | 5.182.772 | -5.182.772 | 5.068.012 | -5.068.012 | 4.973.791 | -4.973.791 |

| Globalne delnice* | 23.607.277 | -23.607.277 | 18.654.924 | -18.654.924 | 20.328.702 | -20.328.702 | 18.418.047 | -18.418.047 |

| Skupaj | 60.605.252 | -60.605.252 | 55.851.111 | -55.851.111 | 49.397.484 | -49.397.484 | 47.723.280 | -47.723.280 |

| Vpliv na kapital | 16.136.108 | -16.125.272 | 13.740.172 | -13.733.155 | 11.017.666 | -11.006.625 | 9.140.011 | -9.132.994 |

| Vpliv na izkaz poslovnega izida | 44.469.134 | -44.479.970 | 40.798.388 | -40.805.405 | 38.379.818 | -38.390.859 | 38.583.269 | -38.590.286 |

* Delniške naložbe z globalno razpršenostjo

Iz zgornje analize je razvidna občutljivost portfelja lastniških vrednostnih papirjev na spremembo cen delnic. Če bi tržne cene delnic v portfelju 31. 12. 2015 za 10 odstotkov presegale izkazane vrednosti, bi bil vseobsegajoči donos Skupine večji za 16,1 milijona evrov, poslovni izid pa za 44,5 milijona evrov. Če pa bi bile cene delnic v portfelju 31. 12. 2015 za 10 odstotkov nižje od izkazanih, bi bil vseobsegajoči donos Skupine manjši za 16,1 milijona evrov, izkaz poslovnega izida pa za 44,5 milijona evrov.

Valutno tveganje

Valutnemu tveganju smo izpostavljeni le v manjši meri, saj imamo večino sredstev naloženih v evrih. Od drugih valutnih izpostavljenosti je najpomembnejša skupna izpostavljenost do valut držav bivše Jugoslavije, vendar omenjena sredstva ne presegajo 5 odstotkov vrednosti portfelja na ravni Skupine Triglav.

Likvidnostno tveganje

Tveganje ali nevarnost neusklajene likvidnosti oziroma neusklajenosti med dospelimi sredstvi in obveznostmi do virov sredstev lahko povzroči likvidnostne težave oziroma pomanjkanje denarnih sredstev za poravnavanje zapadlih obveznosti. Cilj upravljanja likvidnostnih tveganj je zagotoviti, da ima Skupina v vsakem trenutku na razpolago dovolj likvidnih sredstev za pravočasno poplačilo vseh tekočih obveznosti. Izpostavljenost likvidnostnemu tveganju uravnavamo s količino naložb v visoko likvidne vrednostne papirje in z rednim spremljanjem načrtovanih ter dejanskih denarnih tokov iz naslova sredstev in obveznosti. Za pokrivanje dodatnih potreb po likvidnosti vzdržujemo mrežo kreditnih linij pri domačih in tujih bankah, upoštevajoč limitni sistem z vidika kreditnih tveganj.

Finančna sredstva in obveznosti po pogodbeni preostali zapadlosti v Skupini Triglav*

v EUR | ||||||

Skupina Triglav, 31. 12. 2015 | NI DOLOČENO | POD 1 LETOM | MED 1 IN 5 LET | MED 5 IN 10 LET | NAD 10 LET | SKUPAJ |

| FINANČNA SREDSTVA | | | | | | |

| Finančne naložbe | 601.705.284 | 283.197.194 | 1.009.287.798 | 742.968.659 | 238.297.033 | 2.875.455.968 |

| Dolžniški vrednostni papirji | 0 | 198.057.351 | 963.765.270 | 721.050.671 | 227.933.945 | 2.110.807.237 |

| V posesti do zapadlosti | 0 | 8.505.634 | 91.273.061 | 55.229.894 | 87.815.548 | 242.824.137 |

| Po pošteni vrednosti preko izida | 0 | 111.085.376 | 200.038.383 | 82.946.579 | 2.734.381 | 396.804.719 |

| Razpoložljivi za prodajo | 0 | 73.109.146 | 662.559.699 | 572.143.153 | 137.230.058 | 1.445.042.056 |

| Posojila in terjatve | 0 | 5.357.195 | 9.894.127 | 10.731.045 | 153.958 | 26.136.325 |

| Lastniški vrednostni papirji | 596.631.827 | 0 | 0 | 0 | 9.420.694 | 606.052.521 |

| Po pošteni vrednosti preko izida | 443.056.414 | 0 | 0 | 0 | 0 | 443.056.414 |

| Razpoložljivi za prodajo | 153.575.413 | 0 | 0 | 0 | 9.420.694 | 162.996.107 |

| Izvedeni finančni instrumenti | 21.472 | 0 | 3.721.910 | 1.101.100 | 0 | 4.844.482 |

| Posojila in terjatve | 5.051.985 | 85.139.843 | 41.800.618 | 20.816.888 | 942.394 | 153.751.728 |

| Znesek zavarovalno-tehničnih rezervacij, prenesen pozavarovateljem | 3.430.237 | 31.954.458 | 15.234.155 | 12.402.652 | 5.702.803 | 68.724.305 |

| Terjatve iz poslovanja | 17.463.403 | 149.027.768 | 2.735.354 | 383.337 | 0 | 169.609.862 |

| Denarna sredstva | 31.714.529 | 18.108.189 | 0 | 0 | 0 | 49.822.718 |

| Skupaj | 654.313.453 | 482.287.609 | 1.027.257.307 | 755.754.648 | 243.999.836 | 3.163.612.853 |

| FINANČNE OBVEZNOSTI | | | | | | |

| Zavarovalno-tehnične rezervacije | 445.058.780 | 654.137.863 | 396.569.539 | 433.142.237 | 671.533.703 | 2.600.442.122 |

| Druge finančne obveznosti | 1.289.449 | 7.462.804 | 602.853 | 1.238.864 | 17.598 | 10.611.568 |

| Skupaj | 446.348.229 | 661.600.667 | 397.172.392 | 434.381.101 | 671.551.301 | 2.611.053.690 |

* Neusklajenosti denarnih tokov v zgornji tabeli so posledica lastnosti zavarovalnih obveznosti in naložbene politike Skupine ter razpoložljivosti naložb primerne ročnosti glede na strukturo obveznosti. Likvidnost zagotavljamo ne samo z razredom kratkoročnih naložb z ročnostjo pod 1 letom, temveč tudi z drugimi visoko likvidnimi sredstvi v drugih razredih ročnosti (npr. državne obveznice držav EEA in OECD, deleži v EFT-skladih itd.).

v EUR | ||||||

Skupina Triglav, 31. 12. 2014 | NI DOLOČENO | POD 1 LETOM | MED 1 IN 5 LET | MED 5 IN 10 LET | NAD 10 LET | SKUPAJ |

| FINANČNA SREDSTVA | ||||||

| Finančne naložbe | 546.317.097 | 142.841.823 | 684.423.139 | 966.688.751 | 305.138.902 | 2.645.409.712 |

| Dolžniški vrednostni papirji | 5.322.851 | 92.282.516 | 661.356.543 | 924.297.404 | 293.608.938 | 1.976.868.252 |

| V posesti do zapadlosti | 0 | 10.645.472 | 46.064.128 | 53.230.713 | 100.663.814 | 210.604.127 |

| Po pošteni vrednosti preko izida | 0 | 7.482.807 | 92.422.012 | 118.587.939 | 33.074.186 | 251.566.944 |

| Razpoložljivi za prodajo | 5.303.868 | 67.781.578 | 493.319.215 | 751.182.321 | 159.717.014 | 1.477.303.996 |

| Posojila in terjatve | 18.983 | 6.372.659 | 29.551.188 | 1.296.431 | 153.924 | 37.393.185 |

| Lastniški vrednostni papirji | 531.114.073 | 71.510 | 4.779.306 | 0 | 9.420.694 | 545.385.583 |

| Po pošteni vrednosti preko izida | 403.599.254 | 0 | 0 | 0 | 0 | 403.599.254 |

| Razpoložljivi za prodajo | 127.514.819 | 71.510 | 4.779.306 | 0 | 9.420.694 | 141.786.329 |

| Izvedeni finančni instrumenti | 2.530.192 | 0 | 0 | 161.398 | 0 | 2.691.590 |

| Posojila in terjatve | 7.349.981 | 50.487.797 | 18.287.290 | 42.229.949 | 2.109.270 | 120.464.287 |

| Znesek zavarovalno-tehničnih rezervacij, prenesen pozavarovateljem | 716.937 | 38.430.380 | 21.158.391 | 7.404.302 | 4.778.323 | 72.488.333 |

| Terjatve iz poslovanja | 5.744.969 | 175.910.166 | 8.756.936 | 384.271 | 10 | 190.796.352 |

| Denarna sredstva | 14.912.870 | 8.061.184 | 0 | 0 | 0 | 22.974.054 |

| Skupaj | 567.691.873 | 365.243.553 | 714.338.466 | 974.477.324 | 309.917.235 | 2.931.668.451 |

| FINANČNE OBVEZNOSTI | ||||||

| Zavarovalno-tehnične rezervacije | 444.124.944 | 674.116.770 | 373.208.921 | 358.800.155 | 514.008.278 | 2.364.259.068 |

| Druge finančne obveznosti | 18.332 | 4.982.099 | 13.070.295 | -2.935.179 | -7 | 15.135.540 |

| Skupaj | 444.143.276 | 679.098.869 | 386.279.216 | 355.864.976 | 514.008.271 | 2.379.394.608 |

Iz zgornjih tabel je razvidno, da je Skupina Triglav v letu 2015 glede na leto 2014 zmanjšala rokovno neusklajenost sredstev in obveznosti oziroma likvidnostno tveganje iz tega naslova v razredu ročnosti pod enim letom za 128,7 milijona evrov, to je iz neto primanjkljaja finančnih sredstev v višini 306,4 milijona evrov na koncu leta 2014 na neto primanjkljaj finančnih sredstev v višini 177,7 milijona evrov na koncu leta 2015. Po drugi strani je imela Skupina Triglav na koncu leta 2015 bistveno večji presežek finančnih sredstev nad finančnimi obveznosti v razredu ročnosti od 1 leta do 5 let glede na konec leta 2014. Posledično se je zmanjšal presežek finančnih sredstev v razredu ročnosti od 5 do 10 let ter povečal primanjkljaj finančnih sredstev nad finančnimi obveznostmi z ročnostjo nad 10 let. Skupna finančna sredstva v obeh primerjanih letih močno presegajo skupne finančne obveznosti Skupine Triglav.

Finančna sredstva in obveznosti po pogodbeni preostali zapadlosti v Zavarovalnici Triglav, d.d.

v EUR | ||||||

Zavarovalnica Triglav, 31. 12. 2015 | NI DOLOČENO | POD 1 LETOM | MED 1 IN 5 LET | MED 5 IN 10 LET | NAD 10 LET | SKUPAJ |

| FINANČNA SREDSTVA | | | | | | |

| Finančne naložbe | 495.671.585 | 167.394.494 | 692.224.379 | 610.982.866 | 209.119.300 | 2.175.392.624 |

| Dolžniški vrednostni papirji | 0 | 118.083.981 | 662.923.600 | 589.076.346 | 208.195.175 | 1.578.279.102 |

| V posesti do zapadlosti | 6.491.125 | 40.781.749 | 46.538.604 | 84.438.778 | 178.250.256 | |

| Po pošteni vrednosti preko izida | 0 | 70.270.136 | 116.732.774 | 54.117.939 | 1.630.458 | 242.751.307 |

| Razpoložljivi za prodajo | 41.322.720 | 505.409.077 | 488.419.803 | 122.125.939 | 1.157.277.539 | |

| Posojila in terjatve | 0 | |||||

| Lastniški vrednostni papirji | 493.974.838 | 0 | 0 | 0 | 0 | 493.974.838 |

| Po pošteni vrednosti preko izida | 383.798.181 | 383.798.181 | ||||

| Razpoložljivi za prodajo | 110.176.657 | 110.176.657 | ||||

| Izvedeni finančni instrumenti | 3.721.910 | 1.101.100 | 4.823.010 | |||

| Posojila in terjatve | 1.696.747 | 49.310.513 | 25.578.869 | 20.805.420 | 924.125 | 98.315.674 |

| Znesek zavarovalno-tehničnih rezervacij, prenesen pozavarovateljem | 209.663 | 918.499 | 4.673.528 | 1.998.957 | 7.800.647 | |

| Terjatve iz poslovanja | 76.422.805 | 2.475.181 | 0 | 78.897.986 | ||

| Denarna sredstva | 7.549.958 | 7.549.958 | ||||

| Skupaj | 503.221.543 | 244.026.962 | 695.618.059 | 615.656.394 | 211.118.257 | 2.269.641.215 |

| FINANČNE OBVEZNOSTI | | | | | | |

| Zavarovalno-tehnične rezervacije | 438.920.157 | 422.794.419 | 316.076.251 | 364.322.589 | 511.142.254 | 2.053.255.670 |

| Druge finančne obveznosti | 151.672 | 345.756 | 1.237.963 | 17.601 | 1.752.992 | |

| Skupaj | 438.920.157 | 422.946.091 | 316.422.007 | 365.560.552 | 511.159.855 | 2.055.008.662 |

v EUR | ||||||

Zavarovalnica Triglav, 31. 12. 2014 | NI DOLOČENO | POD 1 LETOM | MED 1 IN 5 LET | MED 5 IN 10 LET | NAD 10 LET | SKUPAJ |

| FINANČNA SREDSTVA | ||||||

| Finančne naložbe | 483.009.656 | 84.147.593 | 515.059.311 | 830.213.646 | 279.166.391 | 2.191.596.597 |

| Dolžniški vrednostni papirji | 0 | 70.106.893 | 506.916.050 | 788.210.405 | 277.676.822 | 1.642.910.170 |

| V posesti do zapadlosti | 5.073.303 | 39.866.257 | 40.532.884 | 100.663.814 | 186.136.258 | |

| Po pošteni vrednosti preko izida | 7.181.000 | 91.512.247 | 118.497.080 | 32.946.884 | 250.137.211 | |

| Razpoložljivi za prodajo | 57.852.590 | 375.537.546 | 629.180.441 | 144.066.124 | 1.206.636.701 | |

| Posojila in terjatve | 0 | |||||

| Lastniški vrednostni papirji | 477.232.801 | 0 | 0 | 0 | 0 | 477.232.801 |

| Po pošteni vrednosti preko izida | 385.832.691 | 385.832.691 | ||||

| Razpoložljivi za prodajo | 91.400.110 | 91.400.110 | ||||

| Izvedeni finančni instrumenti | 2.530.192 | 2.530.192 | ||||

| Posojila in terjatve | 3.246.663 | 14.040.700 | 8.143.261 | 42.003.241 | 1.489.569 | 68.923.434 |

| Znesek zavarovalno-tehničnih rezervacij, prenesen pozavarovateljem | 1.194.289 | 4.061.630 | 1.035.987 | 2.246.064 | 8.537.970 | |

| Terjatve iz poslovanja | 88.616.040 | 2.581.465 | 323.938 | 10 | 91.521.453 | |

| Denarna sredstva | -1 | 5.650.670 | 5.650.669 | |||

| Skupaj | 483.009.655 | 179.608.592 | 521.702.406 | 831.573.571 | 281.412.465 | 2.297.306.689 |

| FINANČNE OBVEZNOSTI | ||||||

| Zavarovalno-tehnične rezervacije | 442.952.449 | 441.045.840 | 327.455.824 | 344.608.688 | 503.673.072 | 2.059.735.873 |

| Druge finančne obveznosti | 1.674.409 | 19.500 | 2 | 1.693.911 | ||

| Skupaj | 442.952.449 | 442.720.249 | 327.475.324 | 344.608.688 | 503.673.074 | 2.061.429.784 |

Podobne ugotovitve glede tveganja rokovne neusklajenosti finančnih sredstev in obveznosti oziroma potencialnega likvidnostnega tveganja izpolnitve finančnih obveznosti do zavarovancev, ki veljajo za Skupino Triglav, v navedenih letih veljajo tudi za Zavarovalnico Triglav.

Skupina Triglav in Zavarovalnica Triglav v zadnjih letih zaradi priliva premij nista bili nikdar primorani unovčevati naložb za redno pokrivanje obveznosti iz zavarovanj. Zavarovalnica izračunava tudi količnike likvidnosti in tekoče spremlja, analizira ter načrtuje denarne tokove v okviru upravljanja likvidnostnega tveganja.

Kreditno tveganje

Cilj upravljanja kreditnega tveganja so vzpostavljeni postopki za zmanjšanje verjetnosti nastanka izgube zaradi finančnih težav dolžnika. Pri tem je naš cilj doseganje optimalne razpršenosti kreditnega portfelja in ciljne bonitetne ocene.

Za dosego cilja upravljanja kreditnega tveganja smo vzpostavili metode in procese z jasno opredeljenimi pristojnostmi ter odgovornostmi, s katerimi se kreditno tveganje ažurno ugotavlja, meri, ocenjuje, obvladuje in spremlja ter tudi upravlja. Dodatno takšen sistem omogoča kakovostno analiziranje in poročanje o kreditnem tveganju ter pripravo, predlaganje in izvajanje ukrepov za preprečitev finančnih izgub, ki bi lahko nastale iz naslova neplačevanja premij komitentov, nesposobnosti izplačila škod s strani pozavarovateljev in plačilne nesposobnosti izdajateljev obveznic ter bank.

Zavarovalnica je za dosego cilja upravljanja kreditnih tveganj do bank in bančnih skupin ter omejevanja teh na sprejemljivo raven vzpostavila sistem limitov do bank in bančnih skupin. Limit, ki se določi za posamezno banko ali bančno skupino, določa najvišjo dovoljeno izpostavljenost posamezne zavarovalne družbe ali Skupine do banke ali bančne skupine. Vključuje vse posle in vrste izpostavljenosti (odprtje TRR, izpostavljenost na TRR, depozite, garancije, kapitalske naložbe, druge naložbe in izpostavljenosti).

Kreditna tveganja so vključena v integriran sistem upravljanja tveganj oziroma v krovna dokumenta, Strategijo in Apetit po tveganjih. Dodatno je narejen katalog tveganj in postavljen sistem notranjih kontrol.

Zavarovalnica praviloma enkrat letno definira in ovrednoti učinke scenarijev izjemnih situacij (oziroma stresnih testov) na področju kreditnega tveganja, in sicer v okviru procesa ORSA. Scenariji izjemnih situacij upoštevajo tveganje neplačila nasprotne stranke, kjer se kot slednji pojavljajo pozavarovatelji (direktna izpostavljenost in indirektna izpostavljenost) ter druge stranke, do katerih ima Zavarovalnica izkazane terjatve. Scenariji izjemnih situacij temeljijo na različnih stopnjah težavnosti.

Kreditno tveganje, ki izvira iz zavarovalnih in pozavarovalnih poslov, redno spremljamo ter analiziramo, zlasti z vidika:

- strukture preostale zapadlosti terjatev iz zavarovalnih poslov, ki so prikazane v poglavju 3.8 računovodskega dela poročila,

- bonitetne ocene pozavarovateljev in sozavarovateljev. Skupina redno spremlja finančno stanje pozavarovateljev in praviloma sklepa retrocesijske pozavarovalne pogodbe samo s pozavarovatelji z bonitetno oceno vsaj A- za odgovornostna pozavarovanja ter vsaj BBB+ za pozavarovanja drugih vrst. Po stanju na dan 31. 12. 2015 je bilo več kot 82 odstotkov pozavarovalnih in sozavarovalnih poslov na ravni Skupine Triglav sklenjenih z nasprotno stranko (brez Triglav Re, d.d.) z bonitetno oceno najmanj »A«. Posebej se bonitetne izpostavljenosti spremlja na ravni Pozavarovalnice Triglav Re, d.d., Zavarovalnice Triglav, d.d., in Skupine Triglav.

Skupna vrednost finančnih sredstev Skupine, ki je izpostavljena kreditnemu tveganju, to so obveznice, posojila, izvedeni finančni instrumenti, sredstva iz pozavarovalnih pogodb, terjatve in denarna sredstva, na dan 31. 12. 2015 znaša 2.269.259.343,23 evra (31. 12. 2014 je vrednost teh sredstev znašala 2.101.164.077 evrov).

V nadaljevanju je prikazana struktura dolžniških vrednostnih papirjev po bonitetni oceni za Skupino Triglav* in Zavarovalnico Triglav, d.d.

Skupina Triglav | Zavarovalnica Triglav | |||||||

| v EUR | Delež v % | v EUR | Delež v % | ||||

| | 2015 | 2014 | 2015 | 2014 | 2015 | 2014 | 2015 | 2014 |

| AAA | 270.703.996 | 318.410.518 | 12,82 | 16,11 | 228.870.548 | 280.322.943 | 14,50 | 17,06 |

| AA | 79.604.619 | 101.209.430 | 3,77 | 5,12 | 74.863.752 | 76.472.078 | 4,74 | 4,65 |

| A | 252.418.977 | 310.000.081 | 11,96 | 15,68 | 231.117.017 | 287.054.542 | 14,64 | 17,47 |

| BBB | 980.934.172 | 974.552.156 | 46,47 | 49,30 | 860.275.786 | 870.261.265 | 54,51 | 52,97 |

| BB | 315.724.112 | 214.099.897 | 14,96 | 10,83 | 95.610.613 | 86.369.159 | 6,06 | 5,26 |

| B | 78.373.987 | 13.729.608 | 3,71 | 0,69 | 33.044.133 | 10.527.317 | 2,09 | 0,64 |

| nima bonitetne ocene | 133.047.375 | 44.866.568 | 6,30 | 2,27 | 54.497.254 | 31.902.867 | 3,45 | 1,94 |

| SKUPAJ | 2.110.807.238 | 1.976.868.258 | 100,00 | 100,00 | 1.578.279.103 | 1.642.910.171 | 100,00 | 100,00 |

* Na ravni Skupine Triglav so vključeni samo pasivno-aktivni posli odvisnih družb.

Iz zgornje tabele je razvidno, da ima 28,55 odstotka naložb Skupine Triglav iz naslova dolžniških vrednostnih papirjev vsaj bonitetno oceno »A«, kar 46,47 odstotka dolžniških vrednostnih papirjev v portfelju Skupine pa bonitetno oceno »BBB«.

V svojem poslovanju opredeljujemo operativno tveganje kot tveganje izgub, ki so posledica:

- neustreznih ali neuspešnih notranjih procesov (motnje v delovnih postopkih, pritožbe strank, pomanjkanje zanesljivih vodstvenih informacij, motnje v sistemu neprekinjenega poslovanja, neustrezno obvladovanje stroškov, neučinkovito upravljanje sprememb, neusklajena ali nepopolna procesna dokumentacija itd.),

- neprimernega ali neučinkovitega obnašanja zaposlenih (neustrezno upravljanje človeških virov, izguba ključnih zaposlenih, pomanjkanje znanja in sposobnosti, neustrezno obnašanje zaposlenih itd.),

- neustreznega ali neuspešnega delovanja sistemov (uporaba zastarele programske podpore in/ali infrastrukture, pomanjkanje revizijskih sledi v programski podpori, neustrezen nadzor nad operativnostjo sistemov itd.),

- zunanjih dogodkov (zakonodajne spremembe, naravne nesreče, konkurenca itd.).

Za prepoznavanje in merjenje operativnih tveganj v Skupini Triglav vzpostavljamo orodje, ki opredeljuje tipe operativnih tveganj, vzroke in posledice, metodologijo ocenjevanja ter identifikacijo notranjih kontrol. Posebej smo z analizo sistema notranjih kontrol, ki se osredotoča na pravilnost in zanesljivost finančnega ter računovodskega poročanja na vseh področjih, izdelali minimalni standard notranjih kontrol, ki se uporablja kot izhodišče za optimalno obvladovanje posameznih poslovnih procesov v Skupini. Kvantitativno izpostavljenost operativnim tveganjem merimo z metodologijo Solventnosti II, kvalitativno pa s procesno analizo, ki se osredotoča na najbolj kritične poslovne procese oziroma segmente operativnih tveganj. Kot povratna informacija se v procesni analizi za prihodnjo optimizacijo procesov uporablja baza škodnih dogodkov.

Cilj učinkovitega upravljanja operativnih tveganj ni identifikacija odgovornih za nastale škodne dogodke, temveč učinkovita odprava posledic dogodkov in omilitev ter preprečevanje bodočih škod (preventivni učinek) in strokovno, vestno ter etično poslovanje. Zavarovalnica sicer opredeljuje ničelno toleranco do internega kriminala oziroma notranjih prevar, vključno z odlivom informacij nepooblaščenim osebam, ter malomarnega ravnanja zaposlenih.

Da bi dosegla uspešno in učinkovito izvajanje obvladovanja operativnih tveganj, je Zavarovalnica vzpostavila ter skrbi za ustrezno delovno klimo in organizacijsko kulturo zaposlenih. Pomembna je seznanitev vseh zaposlenih z operativnimi tveganji, nevarnostmi in koristmi rednega, dnevnega oziroma ažurnega sporočanja škodnih dogodkov. V ta namen je pomembno vzpodbuditi aktivno prizadevanje zaposlenih za izboljševanje procesa in po potrebi predlaganje ter vzpostavitev dodatnih kontrol, da bi se v prihodnje zmanjšalo število škodnih dogodkov in s tem stroški za njihovo odpravo. Posledično se z učinkovitim upravljanjem operativnih tveganj lahko okrepi tudi zaupanje in pripadnost strank, delničarjev in širše javnosti v dobro ter pošteno delovanje.

Obvladovanje tveganja prevar

Zavarovalniška industrija se srečuje z množico negativnih učinkov prevar. V Zavarovalnici Triglav za izvajanje politike celovitega obvladovanja prevar skrbijo Služba za preprečevanje, odkrivanje in raziskovanje prevar, Služba za skladnost poslovanja, Služba za notranjo revizijo in Služba za upravljanje s tveganji. Čeprav je Zavarovalnica najbolj izpostavljena zavarovalniškim goljufijam, je politika preprečevanja, odkrivanja in raziskovanja prevar zastavljena na vseh področjih poslovanja. Zajema področje sklepanja zavarovanj in likvidacije škod, pa tudi področja, kot so poslovanje z dobavitelji in posredniki, finančna vlaganja, kadri.

V celoti smo prenovili Pravilnik o obvladovanju nasprotij interesov. Usklajen je z veljavno zakonodajo in jo nadgrajuje v delih, kjer smo ocenili sorazmerno visoka tveganja. Njegovo izvajanje je informacijsko podprto, kar je bistvenega pomena za učinkovito obvladovanje tveganj na tem področju. Pravilnik so z minimalnimi prilagoditvami sprejele tudi odvisne družbe v Skupini.

V letu 2015 smo raziskali 470 sumov prevar, število potrjenih prevar je bilo za 29 odstotkov višje kot v letu 2014.

Med nefinančnimi tveganji so z vidika poslovanja Skupine Triglav pomembna strateška tveganja, tveganje izgube ugleda in pravna tveganja. Vsa navedena tveganja se lahko materializirajo v obliki večjih ali manjših odstopanj od poslovnega in finančnega plana zaradi nastalih izgub oziroma izgubljenih poslovnih priložnosti.

Pripravljenost za prevzemanje nefinančnih tveganj oziroma toleranca do tega segmenta tveganj je v Strategiji in Apetitu po tveganjih opredeljena kot nizka. Notranja kultura in sistem upravljanja ter vsa njena poslovna ravnanja so naravnana v smer izogibanja tem tveganjem in minimiziranju njihovih negativnih učinkov na poslovanje Skupine Triglav.

Nefinančna tveganja so izrazito tesno povezana z drugimi tveganji, še posebej operativnimi, in običajno izhajajo iz več realiziranih dejavnikov znotraj in zunaj Skupine Triglav.

Strateško tveganje

Strateško tveganje je verjetnost oziroma možnost, da neki dogodek negativno ali pozitivno vpliva na sposobnost doseganja strateških ciljev in s tem tudi na vrednost Skupine.

Strateška tveganja lahko nastanejo kot posledica strateških poslovnih odločitev. Možen vir strateških tveganj je tudi neprilagojenost poslovnih odločitev spremembam v zunanjem okolju. Praviloma se ta tip tveganj pojavlja v kombinaciji z drugimi tveganji, lahko pa se pojavijo tudi samostojno in nastanejo kot posledica:

- širitev na nove trge, novih prevzemov in investicij, novih produktov in storitev,

- poslovnih ciklov v globalni ekonomiji,

- sprememb v obnašanju poslovnih partnerjev in zavarovancev, povezanih z ekonomskimi cikli, sprememb poslovnih strategij partnerjev, zahtev posameznih produktov ali okoljskih vidikov,

- tehnoloških sprememb in razvoja novih produktov,

- političnih, regulatornih, kulturnih in zakonodajnih sprememb,

- podnebnih sprememb in drugih okoljskih pojavov.

V Skupini Triglav strateška tveganja naslovimo že v procesu strateškega načrtovanja, kar velja tudi za vsakoletni proces planiranja. Poslovne strategije članic Skupine so usklajene tako medsebojno kot s strategijo Skupine. Izvajanje strategije nadzorujemo z notranjimi kontrolami. Pristojnosti in obveznosti organov pri upravljanju strateških tveganj so natančno opredeljene. Redno spremljamo doseganje strateških ciljev Skupine Triglav in vsake posamezne družbe. Ravno tako spremljamo izpolnjevanje kapitalskih zahtev, pri čemer uporabljamo sodobne modele in orodja ter dobre poslovne prakse. To je mogoče zaradi kroženja dobre prakse in izmenjave informacij med družbami v Skupini. Na doseganje strateških ciljev in poslovanje vplivajo tudi dejavniki zunanjega okolja, zato spremljamo tudi kazalnike širšega gospodarskega okolja in trga.

Tveganje izgube ugleda

Tveganje ugleda predstavlja možnost, da zunanji ali notranji dogodki lahko omajejo zaupanje v Zavarovalnico. Vzroki tega tveganja so številni - nezmožnost zagotavljanja ustreznega standarda kakovosti storitev in produktov, neetične poslovne prakse, nedoseganje zadanih finančnih ciljev, poslabšani odnosi med internimi deležniki oziroma zaposlenimi, povzročitev onesnaženja okolja pa tudi dejanja konkurenta, ki lahko negativno vplivajo na podobo celega sektorja.

Osnovni element sistema upravljanja tveganja ugleda je dober sistem korporativnega upravljanja, ki ga v Zavarovalnici podpiramo z internimi akti in naslednjimi dodatnimi aktivnostmi:

- zbiranje in analiziranje odzivov strank,

- spremljanje medijskih poročanj o Zavarovalnici, vključno s socialnimi omrežji,

- spremljanje in analiziranje rezultatov polletnih meritev ugleda Zavarovalnice,

- upravljanje odnosov Zavarovalnice z javnostmi,

- upravljanje odnosov z investitorji,

- skrbnost pri zagotavljanju skladnosti z veljavno zakonodajo in upravljanje odnosa z nadzornimi agencijami in organi,

- sprotno spremljanje poslovnih, ekonomskih, socialnih in regulatornih trendov, ki bi bili v prihodnosti lahko vzrok novih tveganj, in

- upravljanje odnosov s potencialno antagonističnimi specialnimi interesnimi skupinami.

Pomemben element učinkovitega upravljanja tveganja ugleda je tudi učinkovit sistem notranjega pretoka informacij in internega komuniciranja, ki zagotavlja seznanjenost in enotno razumevanje strategije, poslovanja, načrtov ter aktualnih okoliščin s strani vseh zaposlenih. Prav tako je pomembno uravnoteženo, dosledno in ažurno obveščanje zunanje javnosti o poslovanju in aktivnostih Skupine Triglav, ki zagotavlja zaupanje ter dolgoročen odnos z vsemi zunanjimi deležniki. Sistem vključuje tudi spremljanje in analiziranje pojavnosti Zavarovalnice v javnosti.

Pravna tveganja

Pravna tveganja pomenijo možnost nastanka izgube zaradi neizpolnitve pogodbenih zavez s strani nasprotne stranke zaradi ugotovljenih pravnih pomanjkljivosti ali neskladij v pogodbenih aktih ali pravnih omejitev v posameznih poslovnih okoljih, ki ob sklenitvi posla niso bile znane ali ne v zadostni meri upoštevane. Pravna tveganja nastajajo tudi kot posledica nesposobnosti učinkovitega zavarovanja lastnine innepravočasne prilagoditve poslovanja zakonodajnim spremembam.

Upravljanje pravnih tveganj se nanaša na vzpostavitev, izvedbo in interpretacijo procesov ter pravil, ki zagotavljajo nemoteno in skladno poslovanje Skupine Triglav. Njihov skrbnik je pristojna pravna služba.

Upravljanje pravnih tveganj obsega postopek presoje možnih pravnih in drugih odzivov na tveganja ter izbor najprimernejših. Proces zahteva poznavanje pravnih, gospodarskih in družbenih dejavnikov ter tudi poznavanje poslovnega sveta, v katerem deluje Skupina Triglav.

V okviru procesov obvladovanja pravnih tveganj se:

- opredeli tolerance do tveganja, upoštevaje veljavne strateške cilje Zavarovalnice,

- identificira potencialna tveganja ter

- upravlja in znižuje tveganja v celotni organizaciji.

Pravna tveganja Skupina Triglav identificira in spremlja v okviru sistema upravljanja operativnih tveganj.